No Brasil, ao menos por enquanto ainda não é muito vasta a gama de aplicações nas quais o acrílico é utilizado em volumes massivos. Seu polímero PMMA (polimetacrilato de metila), por exemplo, tem aqui emprego mais intensivo na fabricação de algumas autopeças – como lanternas traseiras – e em setores demandantes de quantidades menores, como a produção de utilidades domésticas. Já o monômero MMA (metacrilato de metila), além fazer parte de formulações de tintas e vernizes – entre outras aplicações –, é ainda polimerizado diretamente no processo de produção de chapas, quase sempre vendidas no mercado nacional para basicamente três setores: comunicação visual, indústria moveleira e da iluminação.

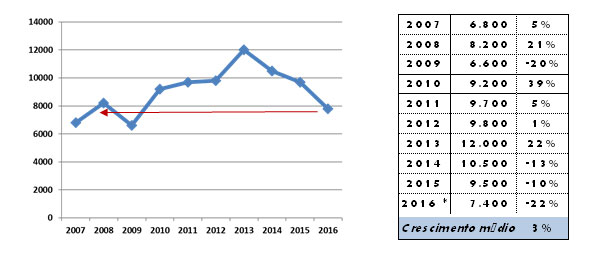

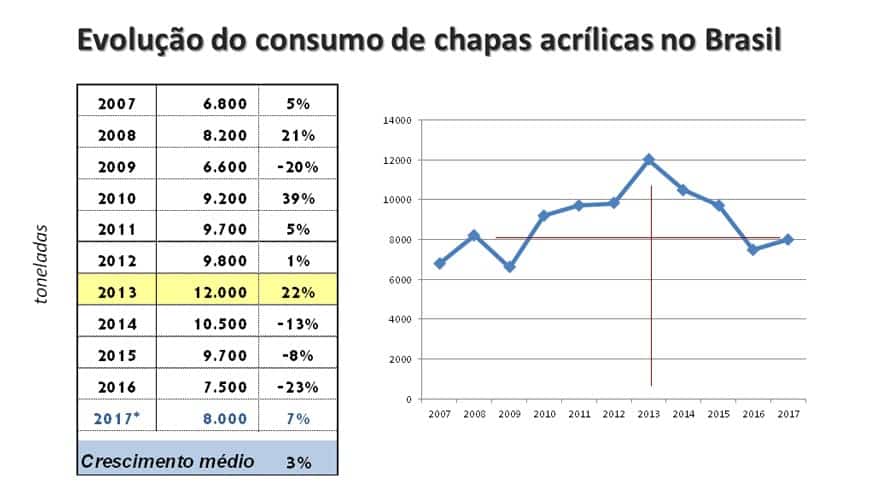

E todos esses mercados usuários de acrílico vêm sendo duramente impactados pela difícil conjuntura econômica do país. Há pelo menos três anos, as montadoras de veículos registram reduções acentuadas nas vendas. E o consumo de chapas de acrílico, informa o Indac (Instituto Nacional para o Desenvolvimento do Acrílico), no ano passado teve queda bastante expressiva – 22%, relativamente a 2015 – e com esse tombo chegou ao nível mais baixo dessa década (ver quadro abaixo). Para este ano, há perspectivas mais favoráveis, se não ainda de incremento, ao menos de estabilização nos negócios com chapas de acrílico, cujo consumo, a médio e longo prazo, pode intensifi car-se inclusive pelo maior aproveitamento em áreas nas quais elas ainda são pouco utilizadas: por exemplo, na construção civil.

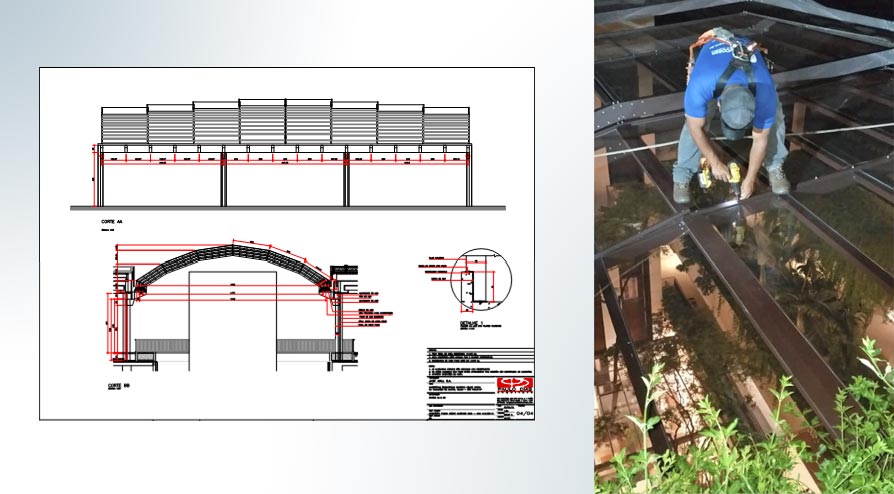

Nos Estados Unidos, ressalta João Orlando Vian, executivo do Indac (entidade representativa dos fabricantes de chapas), coberturas e outros artigos já tornam a construção civil responsável pelo consumo de aproximadamente 30% das chapas de acrílico. Mas, no Brasil, ele complementa, as coberturas são feitas preferencialmente com policarbonato, tanto em chapas alveolares quanto compactas.

As chapas alveolares de policarbonato, especialmente, graças a seus custos menores, são comuns nessa aplicação. “Mas esse material é impróprio para coberturas, pois acumula sujeira, prejudicando a transparência e a beleza do ambiente”, argumenta Vian. Nem mesmo a chapa compacta de policarbonato, ele prossegue é a opção mais indicada: “Nesse caso, policarbonato e acrílico têm custos parecidos, mas o acrílico tem muito mais resistência aos raios ultravioleta do sol, e no mercado norte-americano é muito mais usado em coberturas”, acrescenta Vian.

Diógenes Duarte, coordenador de vendas da Bérkel, empresa que comercializa no Brasil as chapas de acrílico da empresa norte-americana Lucite, além de produzir chapas próprias, referenda essa informação de uso mais intenso, nos Estados Unidos, do acrílico como material para confecção de coberturas. Mas ele considera difícil essa aplicação se consolidar também no Brasil, não por problemas de desempenho, mas sim por uma “questão cultural”, associada à maior exigência dos consumidores nacionais por garantia contra quebra.

O acrílico, explica Duarte, tem garantia de dez anos contra amarelecimento, mas não recebe garantia contra quebra, embora nas próprias instalações da Bérkel, em São Bernardo do Campo-SP, exista uma cobertura de acrílico intacta após mais de dez anos de uso, sem nunca ter exigido nenhum reparo mesmo tendo sido submetida a fortes chuvas de granizo. Já o policarbonato – que a Bérkel também comercializa –, além da garantia contra amarelecimento conta ainda com garantia de até dez anos contra quebra (assim como no caso do acrílico, a garantia contra o amarelecimento do policarbonato abrange somente chapas na cor cristal). “Isso faz com que o mercado utilize mais o policarbonato”, pondera Duarte.

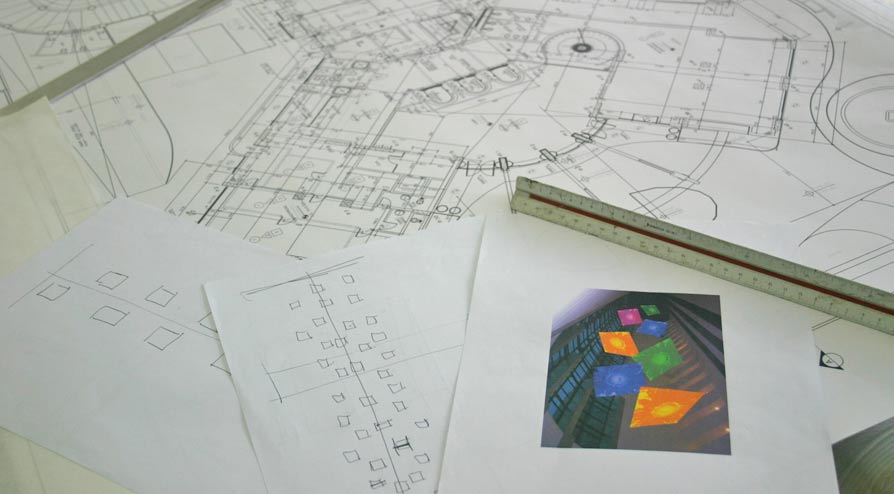

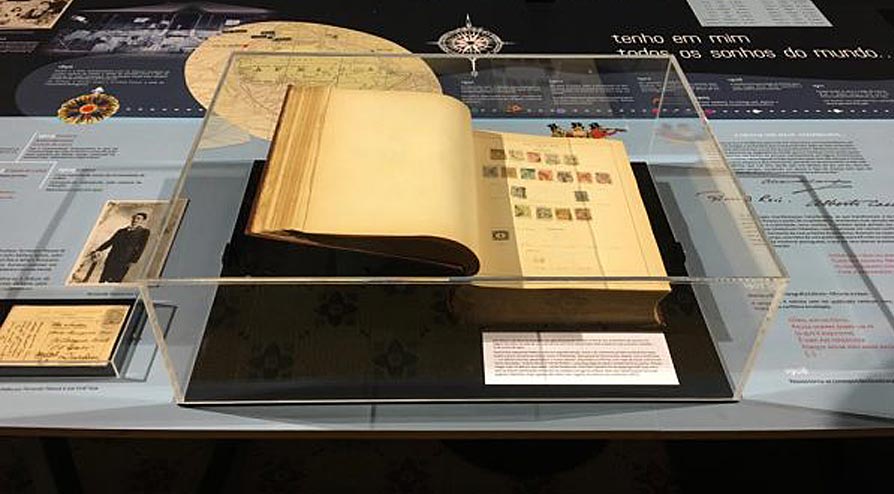

Ao menos em algumas outras aplicações, as chapas de acrílico vêm ganhando espaço na construção civil, observa Maximilian Yoshioka, diretor comercial da unidade de acrílicos e emulsões da Unigel. Algumas delas: portas, painéis, parapeitos e guarda-corpos, nas quais, em escala crescente, ele substitui o vidro. “Além de oferecer possibilidades estéticas diferenciadas, a grande vantagem do acrílico está em proporcionar mais segurança em relação ao uso do vidro nessas aplicações”, compara diferenciadas, a grande vantagem do acrílico está em proporcionar mais segurança em relação ao uso do vidro nessas aplicações”, compara.

A Unigel, diz Yoshioka, atende clientes que operam em vários segmentos, incluindo construção civil, automotivo, agricultura, têxtil, mineração, eletrônica, embalagens e health care, construindo uma sólida relação com os maiores fornecedores e usuários finais na indústria petroquímica na América Latina e utilizando tecnologia avançada para fornecer soluções e produtos inovadores. É o maior produtor da América Latina de acrílicos e também de estirênicos, sendo a única produtora de acrilonitrila e MMA na região, controlando fábricas no Brasil e no México. Além de MMA, resinas de PMMA e chapas cast – hoje fabricadas por ela apenas no Mé- xico –, seu portfólio de acrílicos inclui produtos para várias outras aplicações, como indústria eletrônica, tratamento de água, tintas, fibras, solventes e mineração, entre outras.

Evolução em processos

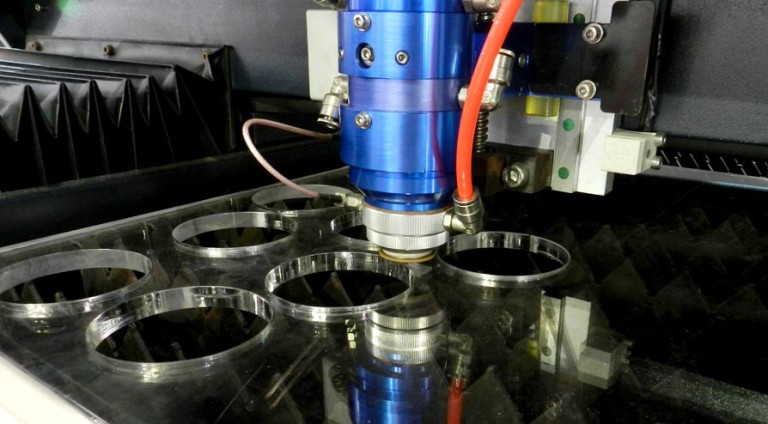

Outros produtos, além das chapas convencionais já empregadas em itens como coberturas, parapeitos e divisórias, podem contribuir para integrar mais incisivamente o acrílico ao mercado da construção civil. Um deles, denominado ‘superfície sólida’, com origem no México, vem sendo trazido ao Brasil pela Oswaldo Cruz Química, e é composto por acrílico e agregados minerais (pó de granito, por exemplo). Um possível uso desse material é a produção de pias, onde ele pode substituir o próprio granito. Marcelo Thieme, diretor de novos negócios da Oswaldo Cruz e, a partir deste ano, também presidente do Indac, lista diversas características favoráveis às superfícies sólidas em pias e aplicações similares: “Elas são muito higiênicas, pois não são porosas, possibilitam o trabalho com cores muito bonitas e podendo assumir várias formas”, explica. Ainda no mercado do acrílico, a Oswaldo Cruz Química distribui o monômero MMA, matéria-prima para as chapas, que no Brasil hoje são produzidas apenas pelo método denominado cast, similar à fundição (existem outros métodos, como a extrusão). E os fabricantes de chapas, afirma Thieme, buscando mais produtividade e redução de custos, vêm investindo bastante na evolução da tecnologia cast, com medidas como a substituição da água utilizada para aquecer as chapas – para a polimerização do MMA – por alternativas como vapor ou ar quente, buscando abreviar o tempo do processo e diminuir seu custo. “Também se deseja automatizar mais as operações, pois a produção de acrílico ainda usa muita mão de obra”, acrescenta Thieme Vian, do Indac, observa que o processo cast com aquecimento por água é mais simples na instalação e na operação, exigindo basicamente um tanque com água aquecida, e por isso é o mais utilizado pelos fabricantes de menor porte. Mas já ocorre no Brasil uso significativo também do vapor d’água com o objetivo de polimerizar mais rapidamente as chapas no interior de autoclaves ou estufas. “A capacidade de produção de chapas atualmente instalada no Brasil é de cerca de 15 mil toneladas por ano, deve estar igualmente divida entre essas duas possibilidades”, estima.

Existem variações no próprio mé- todo cast, como o processo continuous cast, com o qual são produzidas as chapas Lucite, trazidas ao Brasil pela Bérkel. Diferentemente do método tradicional, no qual as chapas são produzidas uma a uma, essa tecnologia trabalha em processo contínuo, produzindo uma chapa única posteriormente cortada nas dimensões desejadas. Ela exige espaços muito grandes, mas, de acordo com Duarte, reduz praticamente a zero as variações na espessura da chapas. “Com menor variação na espessura, as chapas tornam muito mais precisa a montagem de peças que exijam colagem, encaixe ou moldagem”, destaca Duarte. Além de gerar chapas, o acrílico é utilizado também na forma de resinas (que, pelas estimativas de Vian, do Indac, no Brasil consomem quantidades de acrílico similar às das chapas). Até por sua escala, o setor automobilístico é o principal usuário dessas resinas, empregadas ainda nas indústrias náutica e a aeronáutica, e na fabricação de utilidades domésticas como copos, pratos e jarras.

A indústria aeronáutica vem recebendo investimentos crescentes da multinacional Evonik, que anunciou o início da operação, no começo do próximo ano, de uma planta de produção de acrílico específica para esse setor, que utiliza esse plástico em janelas de cabines e cockpits de aviões e helicópteros. Na nova planta, em Weiterstadt, na Alemanha, a Evonik poderá produzir, em grandes dimensões, chapas tipo stretched, que podem ser entendidas, em linhas gerais, como chapas cast submetidas a uma espécie de esticamento, com o qual elas adquirem maior resistência química e a impactos, para se adequarem aos rígidos quesitos dos fabricantes de aeronaves.

Já na indústria automobilística, resinas de PMMA são injetadas por empresas como a Arteb para produzir lanternas traseiras, difusores de lanternas de leitura e lanternas de placa de identificação dos veículos. Jarbas Enzenberg, gerente executivo de processos da Arteb, elogia a evolução registrada nos últimos anos por esse termoplástico em quesitos como processabilidade, resistência térmica e resistência ao impacto. “Nas lanternas traseiras, o acrílico não tem concorrente direto, devendo manter-se como material de maior aplicação para as lentes”, prevê Enzenberg.

Projetando a retomada

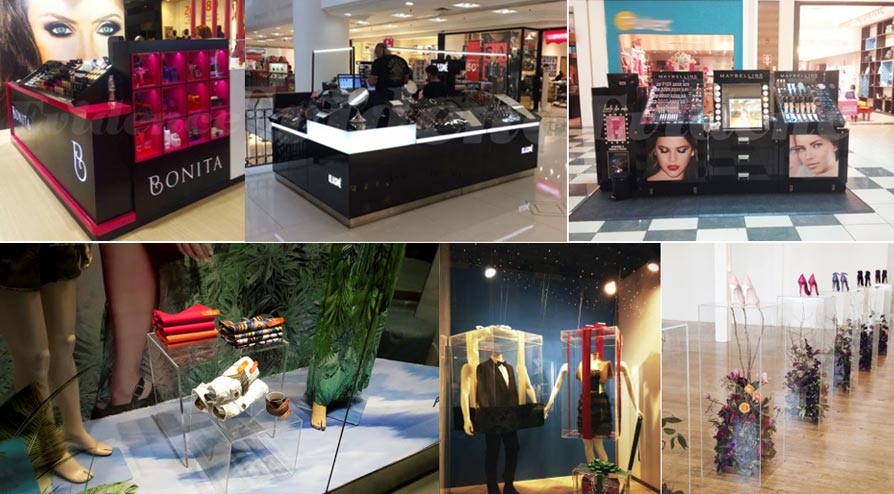

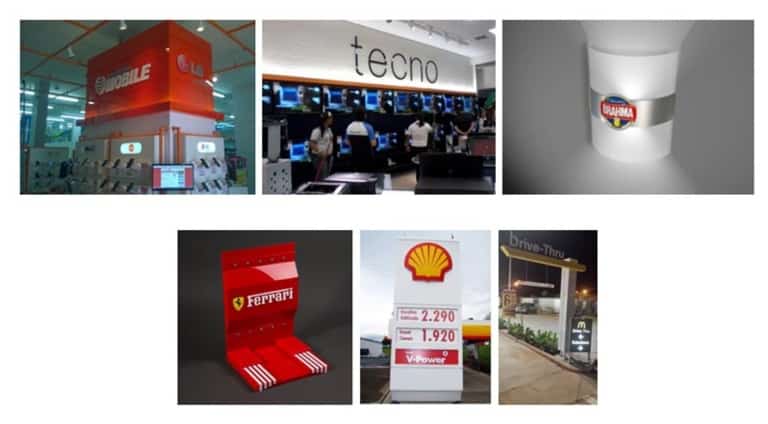

Um conjunto de apenas três setores – comunicação visual, indústria moveleira e indústria da iluminação – gera aproximadamente 90% da demanda dirigida aos provedores de chapas de acrílico instalados no Brasil. Assim, não há como esperar um movimento de incremento dos negócios antes que mercados se aqueçam; entre eles, especialmente o da comunicação visual, que sozinho recebe cerca de 60% das chapas de acrílicas comercializadas no país.

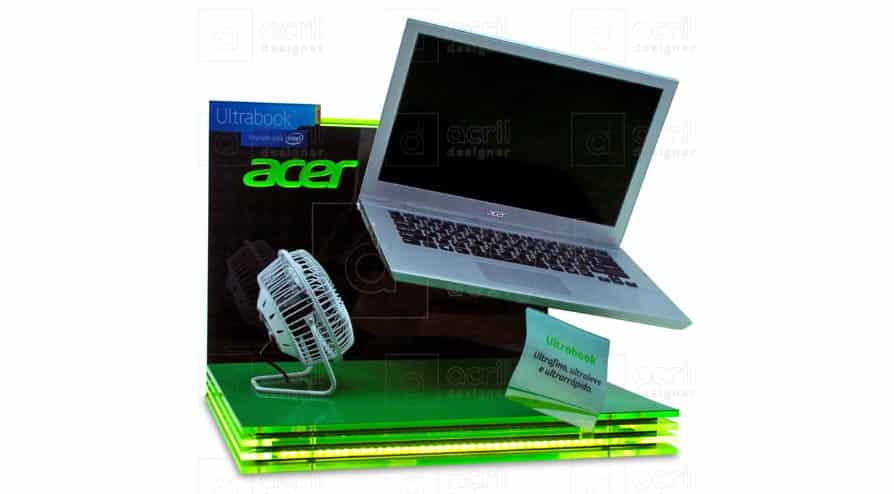

Subdividida em quatro principais segmentos – comunicação externa, material de ponto de venda, sinalização e comunicação interna – e premida pela crise econômica nacional, essa atividade nos últimos anos diminuiu sua demanda não apenas por realizar quantidade menor de projetos, mas também porque considerou mais atentamente a possibilidade de uso de materiais alternativos e de menor custo, como poliestireno e madeira MDF, para viabilizar os contratos em andamento.

Por uma chapa de poliestireno, compara Vian, paga-se apenas 30% do que custa uma chapa de acrílico, enquanto o MDF é inúmeras vezes mais barato. “Mas esses são materiais para comunicação visual sem destaque, enquanto acrílico é usado para valorizar a marca do anunciante”, argumenta o representante do Indac.

Segundo ele, os negócios no mercado brasileiros de chapas de acrílico não deverão registrar grande evolu- ção no decorrer de 2017: “Este ano estamos trabalhando e torcendo para eles não caírem mais; se conseguirmos atingir o mesmo volume registrado no ano passado já estará bom”, avalia o executivo do Indac.

Mais otimista, Thieme crê na possibilidade de alguma expansão nos negócios com chapas no decorrer deste ano: “Esse é um mercado muito sensí- vel a mudanças na economia, pois seu grande cliente é o marketing, e quando há melhorias no cenário econômico – como já vem acontecendo –, as empresas rapidamente investem mais em marketing e em comunicação visual”, justifi ca.

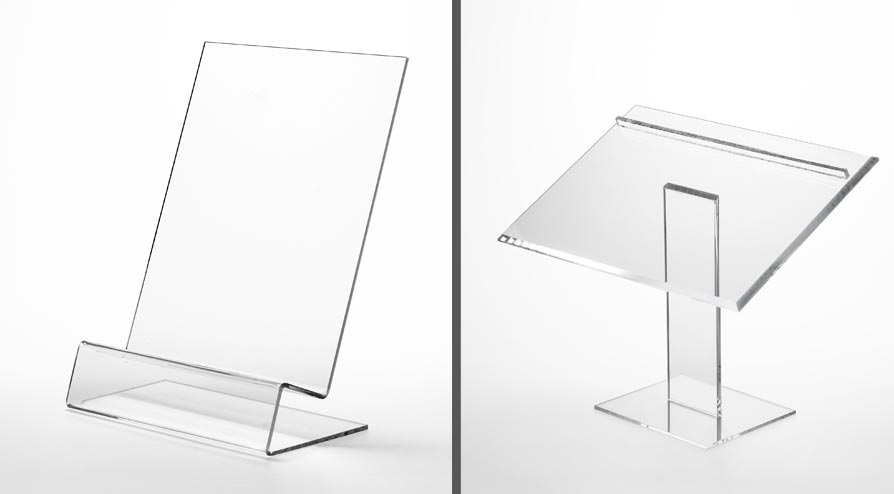

Duarte ressalta a meta mais ousada da Bérkel. “Pretendemos este ano incrementar nossos negócios entre 20% e 30%”. Ele lembra que todos os setores usuários de chapas de acrílico reduziram sua demanda por causa da crise econômica dos últimos anos, em um movimento no qual a queda em um mercado afetava também outro. “No setor da iluminação, por exemplo, a demanda caiu também pela retração nos negócios da construção civil, usuária importante dos artigos dessa indústria”. Mas a recuperação dos negócios, crê Duarte, também deverá ser generalizada, não fi cará restrita apenas aos três principais mercados consumidores de chapas de acrílico. “Prevejo recuperação também em setores como a produção de púlpitos de igreja, que consomem chapas mais espessas”.

Yoshioka, da Unigel, também crê na expansão da demanda brasileira por acrílico em 2017, em todas as vertentes de mercado em que atua: emulsões, chapas, fibras e resinas para a indústria automobilística. E afirma que a Unigel trabalhará de maneira bastante incisiva para fortalecer ainda mais sua presença como fornecedora de MMA para a fabricação de chapas de acrílico. “Esse segmento tem muito potencial de crescimento no Brasil”, salienta. A própria Unigel vende no mercado nacional algumas chapas de acrílico cast que ela fabrica em sua operação mexicana. “Focamos nossa atuação nas chapas premium, destinadas, por exemplo, à produção de mobiliário residencial e comercial de alto valor agregado”, especifica.

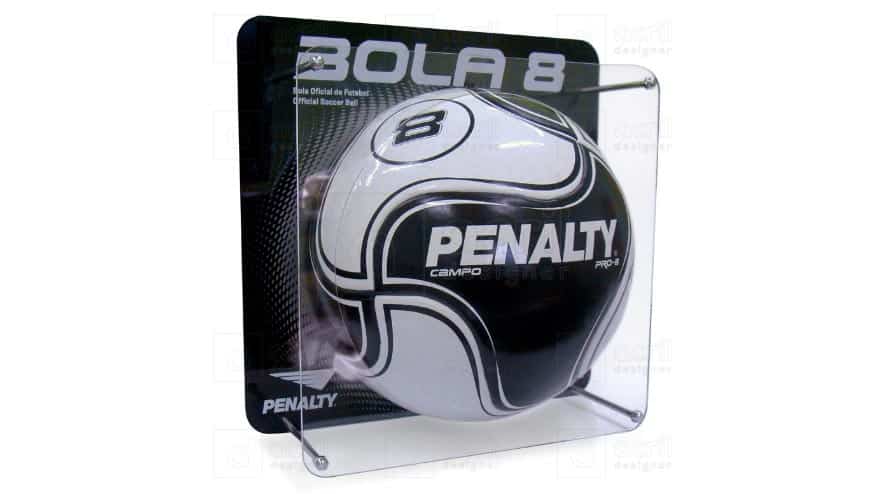

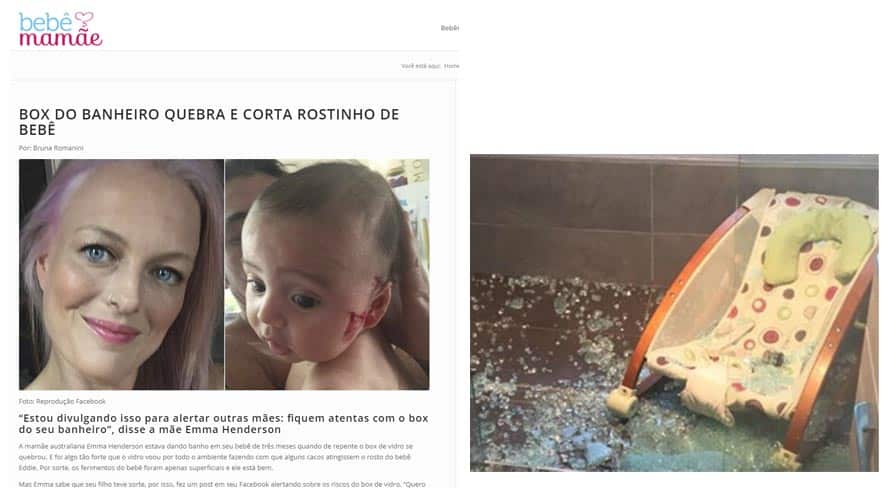

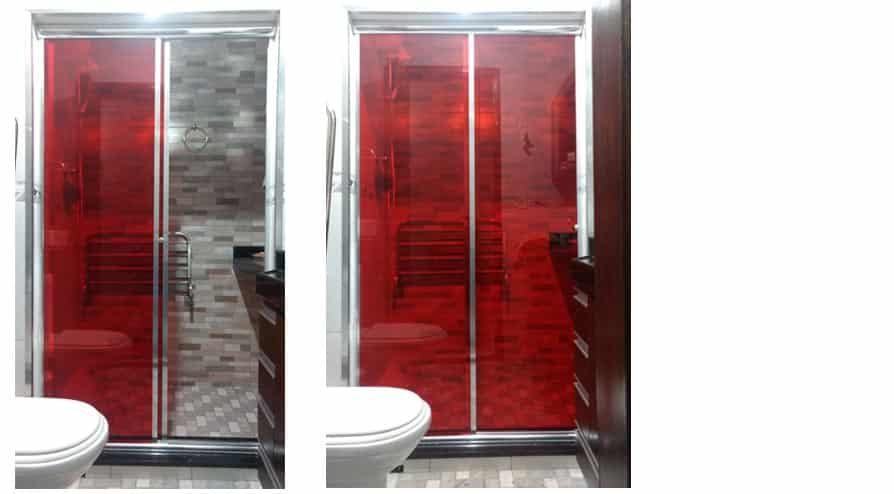

concorrência com importados – Se no segmento da comunicação visual o fortalecimento da concorrência com materiais mais baratos pode ser efeito conjuntural da crise econômica, em outros mercados esse confronto parece ter se estabelecido em moldes mais duradouros. É o caso, por exemplo, dos boxes de banheiro, onde o poliestireno ocupou boa parte de uma demanda há muitos anos atrás atendida por acrílico. “Mas o poliestireno é muito menos resistente e, portanto, menos seguro”, enfatiza Vian.

O Indac, aliás, divulga informações destinadas a ajudar o consumidor a diferenciar boxes feitos com esses dois materiais, até porque o poliestireno pode prejudicar o acrílico não apenas ocupando parte de seu mercado, mas também afetando sua imagem: “Frequentemente recebemos aqui na entidade queixas de consumidores reclamando porque alguém se feriu em um box que eles achavam ser de acrílico – Em 2016, a importação atendeu a 55% da demanda brasileira por chapas No Brasil, a indústria da comunicação visual consome cerca de 60% das chapas de acrílico; mobiliário e iluminação consomem outros 30%; e o restante vai para outras aplicações, como brindes, troféus, púlpitos e caixas, entre outras Em média, o consumo per capita de chapas de acrílico atinge 40 gramas / habitante/ano no Brasil. No México, esse índice chega a 120 g/hab/ano; nos EUA, atinge 900 g/hab/ano, e na Itália – país de maior consumo -, supera 1,1 kg/hab/ano Fonte: Indac quem o montou escreveu isso na nota fiscal –, mas que na verdade era de poliestireno”, conta Vian.

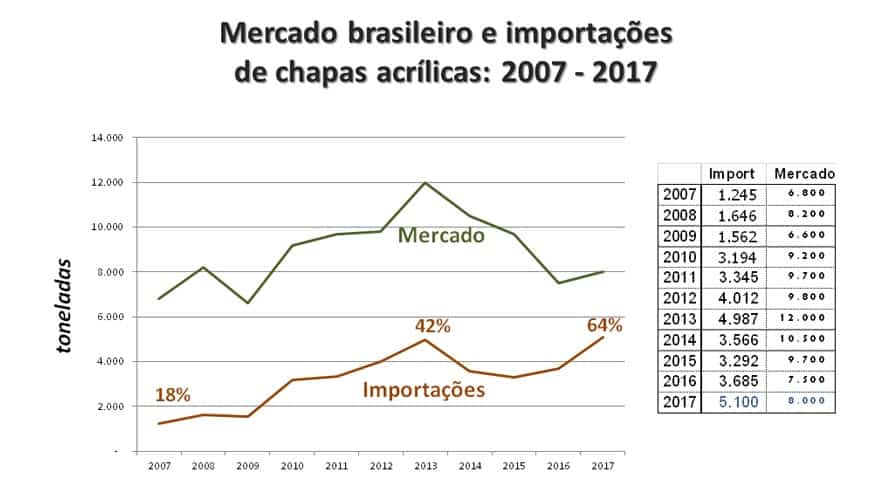

Fabricantes de chapas sediados no Brasil travam ainda um acirrado confronto com a importação, que no ano passado atendeu a mais de 50% da demanda do mercado. Somando-se a esse confronto o desaquecimento verificado no mercado interno, pode-se talvez entender por que a Unigel encerrou em 2016 a sua produção local de chapas de acrílico, mantida apenas na unidade mexicana.

A Bérkel, que também produz chapas, hoje realiza algo entre 85% a 90% de seus negócios com a venda de produtos importados. “O custo de produção no Brasil é muito elevado e conseguimos ter importados com preços competitivos com os produtos nacionais porque compramos grandes quantidades”, justifica Duarte

A principal desvantagem dos produtores brasileiros no confronto com os importadores de chapas de acrílico, diz Vian, do Indac, não é o câmbio muitas vezes favorável às compras no exterior, mas o oneroso e complexo sistema tributário nacional. “Muitas vezes as importações são feitas via Santa Catarina, onde o ICMS é de 4%, e de lá o material é levado para outros estados sem a devida quitação das diferenças tributárias que deveriam ser recolhidas em outros estados”, relata Vian, lembrando que no Estado de São Paulo o ICMS para esse produto chega a 18%.

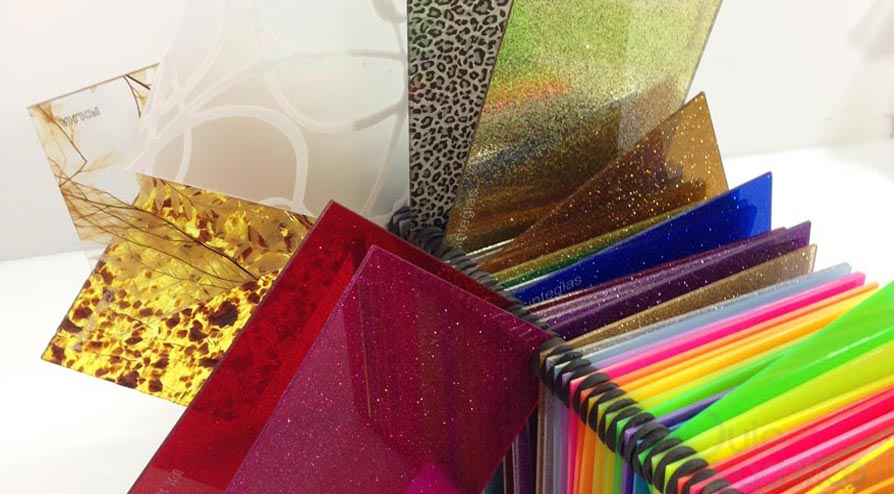

Thieme, da Oswaldo Cruz Quí- mica, vê nos produtores brasileiros de chapas de acrílico interessados em enfrentar a feroz concorrência internacional a busca pela integração a seus portfolios de valores como a diferenciação e especialização. E cita, como um primeiro patamar de diferenciação, a oferta de gama muito mais diversificada de cores, pois as chapas importadas geralmente chegam ao Brasil apenas nas versões cristal, branca, preta e fumê. “Mas há clientes, como um banco, ou uma grande rede de lanchonetes, que desejam cores específicas”, comenta.

Outro fator de diferenciação, prossegue Thieme, pode decorrer da oferta de produtos com características adicionais, como o chamado ‘acrílico fantasia’, cujas chapas são recheadas como elementos decorativos: folhas, por exemplo. E há ainda a possibilidade de agregar características adicionais de desempenho, como maior resistência a riscos, ou períodos maiores de resistência à luz UV. “Essas características são importantes para mercados como construção civil, por exemplo, e podem ser obtidas mediante melhorias na polimerização, aditivos, copolimerização”, finaliza Thieme.

Fonte desta matéria:

Revista Plástico Moderno

Autor: Antonio Carlos Santomauro

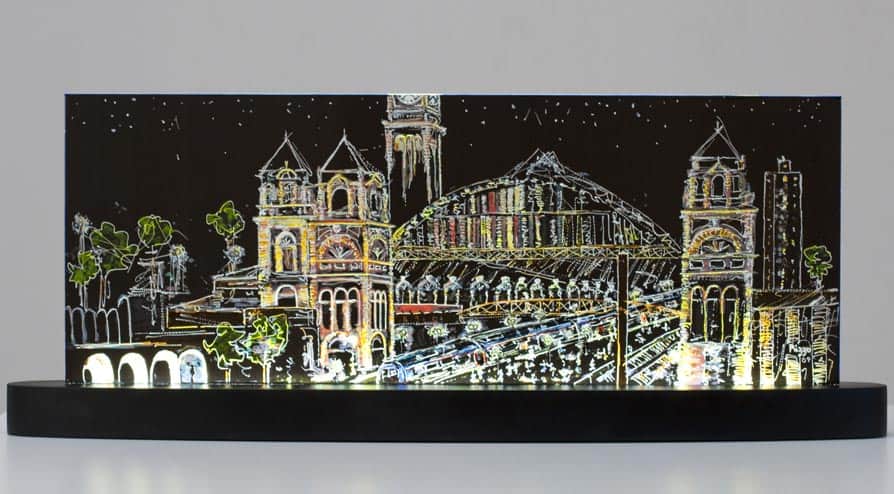

Nesta edição do Prêmio, o primeiro lugar ficou com o projeto

Nesta edição do Prêmio, o primeiro lugar ficou com o projeto

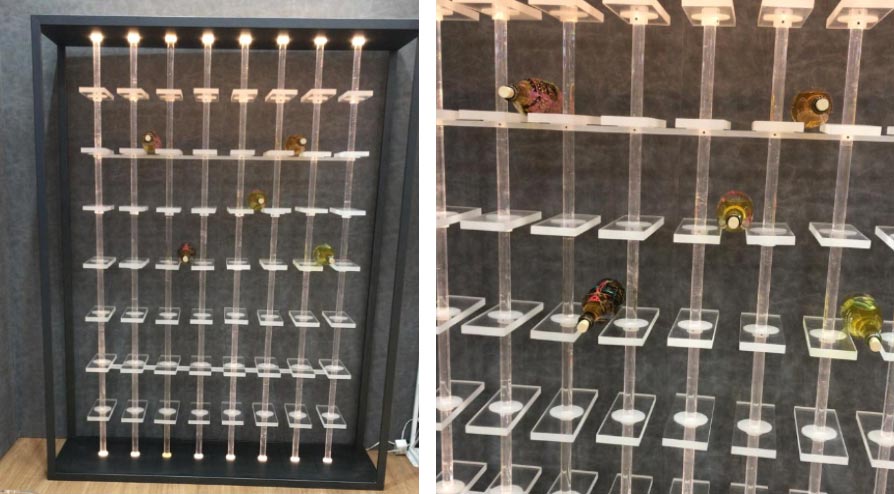

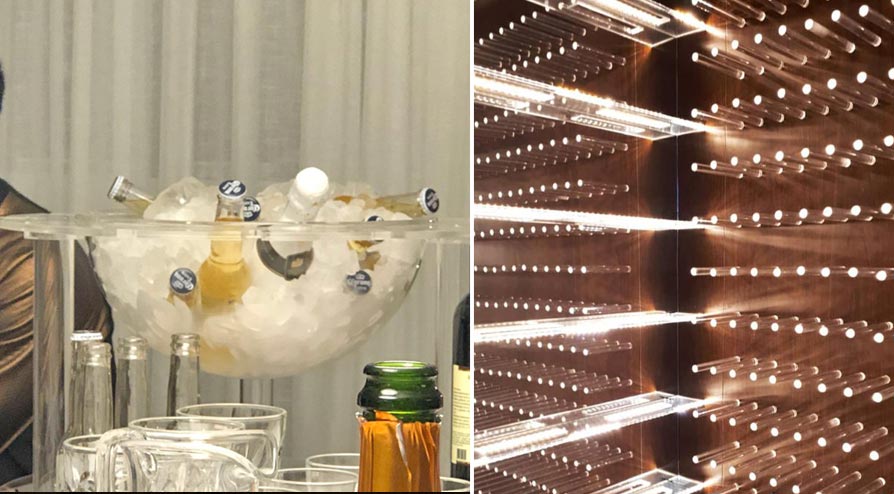

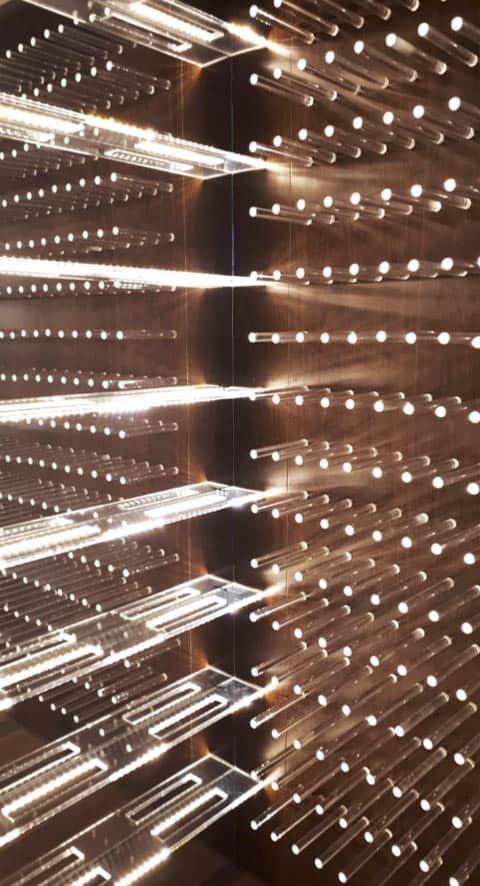

E é do segmento de design de interiores que vem o segundo projeto premiado pelo Instituto nesta edição do evento. A ADEGA DE VINHOS de Alexandre Lima, de Recife, com prateleiras verticais de acrílico e furos angulados, espelho e iluminação especial, proporcionaram um ambiente mágico, onde a garrafa do vinho suspensa parece flutuar, totalmente livre de qualquer interferência visual, tanto na parte da frente como na de trás. No projeto, conta Alexandre, o grande desafio foi o de deixar as garrafas em ângulo inclinado com apenas um furo nas pranchas verticais de acrílico, como sustentação. “Para resolver, aumentamos a espessura da chapa para proporcionar mais área de sustentabilidade ao gargalo, daí partimos para os furos angulados e transversais, pois desta maneira as garrafas ficariam na posição correta de repouso”, explica.

E é do segmento de design de interiores que vem o segundo projeto premiado pelo Instituto nesta edição do evento. A ADEGA DE VINHOS de Alexandre Lima, de Recife, com prateleiras verticais de acrílico e furos angulados, espelho e iluminação especial, proporcionaram um ambiente mágico, onde a garrafa do vinho suspensa parece flutuar, totalmente livre de qualquer interferência visual, tanto na parte da frente como na de trás. No projeto, conta Alexandre, o grande desafio foi o de deixar as garrafas em ângulo inclinado com apenas um furo nas pranchas verticais de acrílico, como sustentação. “Para resolver, aumentamos a espessura da chapa para proporcionar mais área de sustentabilidade ao gargalo, daí partimos para os furos angulados e transversais, pois desta maneira as garrafas ficariam na posição correta de repouso”, explica.

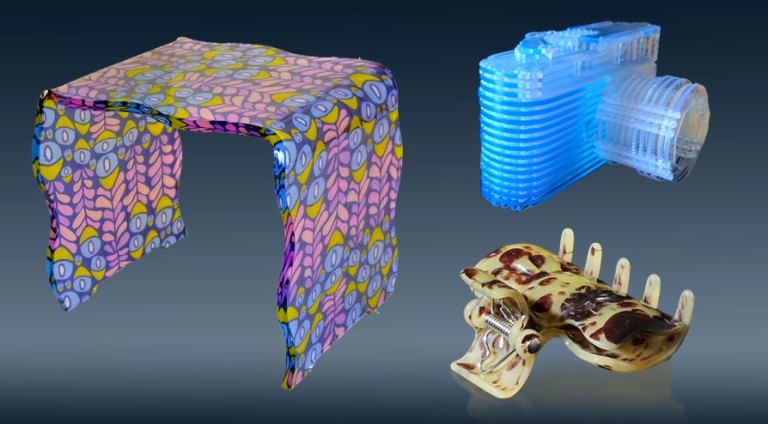

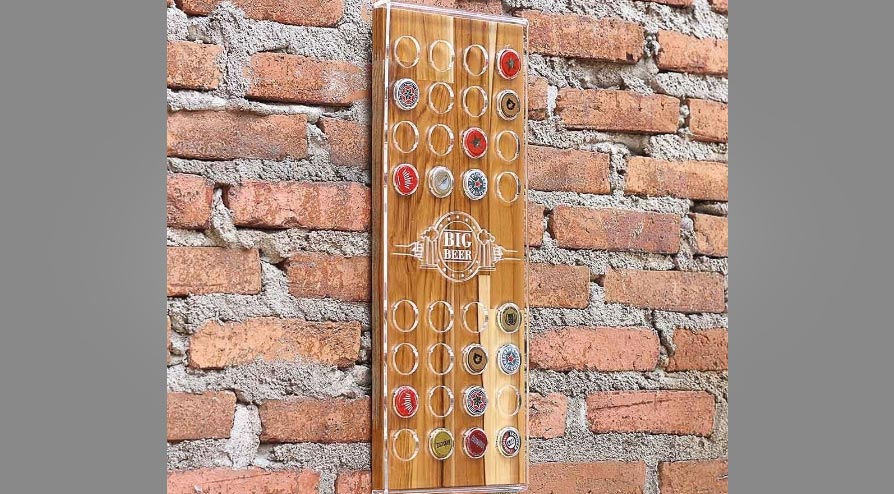

Direcionada ao segmento moveleiro, a POLTRONA NOME – AK, de Thais Oncken, ficou com o terceiro lugar da premiação. A peça, que mistura acrílico transparente e madeira de demolição traduz não apenas a versatilidade que esse plástico nobre tem de ser moldado das formas mais variadas, mas, principalmente, de sua enorme capacidade de adequação a outros materiais. “O acrílico é extremamente resistente, transparente e tem muitas características positivas para ter seu uso muito ampliado no design de interiores ou em projetos de arquitetura e engenharia, como guarda-corpos de prédios e escadas e boxes de banheiros. Convido a quem não conhece todas as propriedades desse material a conversar com o INDAC ou comigo para conhecer e pensarmos juntos em projetos inéditos com esse incrível material”, diz Thais.

Direcionada ao segmento moveleiro, a POLTRONA NOME – AK, de Thais Oncken, ficou com o terceiro lugar da premiação. A peça, que mistura acrílico transparente e madeira de demolição traduz não apenas a versatilidade que esse plástico nobre tem de ser moldado das formas mais variadas, mas, principalmente, de sua enorme capacidade de adequação a outros materiais. “O acrílico é extremamente resistente, transparente e tem muitas características positivas para ter seu uso muito ampliado no design de interiores ou em projetos de arquitetura e engenharia, como guarda-corpos de prédios e escadas e boxes de banheiros. Convido a quem não conhece todas as propriedades desse material a conversar com o INDAC ou comigo para conhecer e pensarmos juntos em projetos inéditos com esse incrível material”, diz Thais.

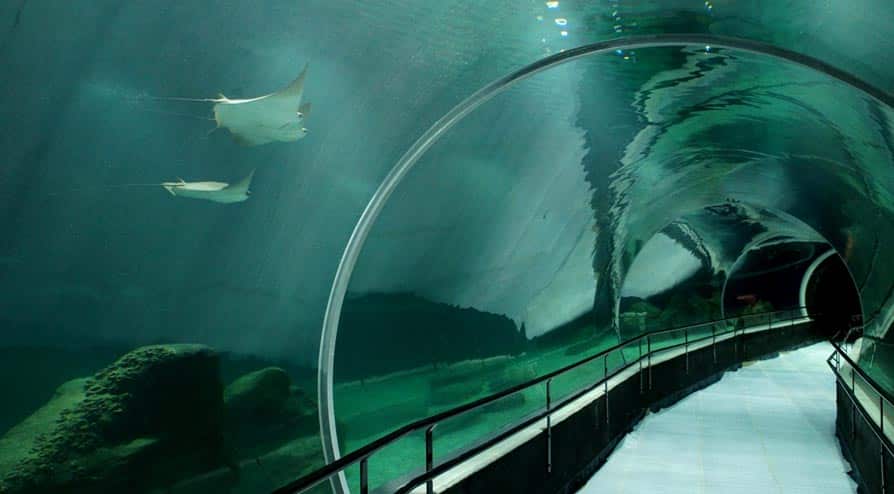

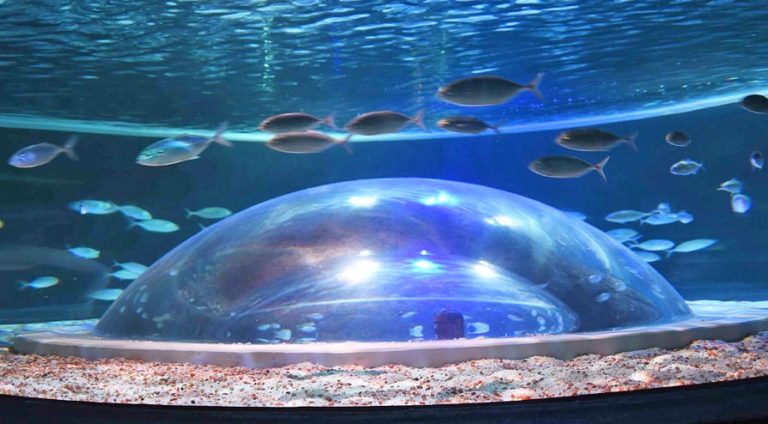

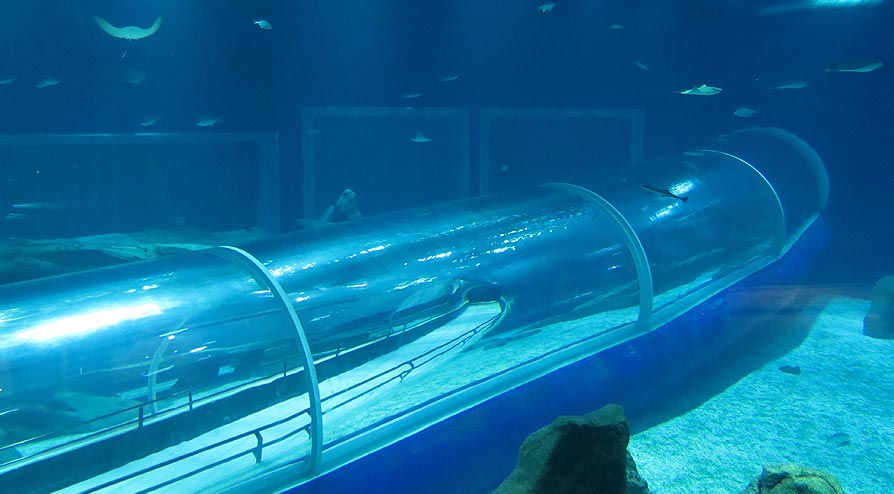

O aquário tem uma capacidade máxima de 8.000 peixes e 90% dos animais do AquaRio foram capturados na natureza e são os pescados no litoral brasileiro para consumo da população local.

O aquário tem uma capacidade máxima de 8.000 peixes e 90% dos animais do AquaRio foram capturados na natureza e são os pescados no litoral brasileiro para consumo da população local.